2019年12月16日

国際通貨体制の変遷を解説!ブレトン・ウッズ体制って何?なぜ崩壊?金本位制と管理通貨制度の仕組みもこれでわかる!【やさしい政治経済講座】

今回は世界の経済を考える上で重要な役割を果たしてきた「国際通貨体制」について見ていきます。(私は経済のエキスパートではありません。あくまでも簡単な理解にお役立てください。詳しいことは経済のエキスパートにご相談ください。)

まず、初めに必要となる知識は通貨の意味です。

そもそも、人間は活動をする(=経済活動をする)にあたって、「自給自足」により生活してきました。必要なものは自らで獲得し(獲得経済)、それを自らで消費します。しかし、時にはそれが足りなくなることがありました。その時には、人と人が交流し、互いの足りないものと余っているものを交換します。それが物々交換です。物々交換には欠点がありました。それは互いの価値が等しいものであるかを判断することが難しいのです。その流れで登場するのが「貨幣」です。貨幣は物々交換と比較して勝る点がいくつもあります。まずは、先ほどもあげましたが、物々交換は価値がわかりにくいのです。貨幣はお互いにどの程度の価値を持つかを約束する事で「価値の尺度」として機能します。2つ目は貨幣はお互いの約束で「交換・決済手段」として機能し、物々交換と同等の役割を果たします。3つ目は物々交換では余剰物があっても例えば魚なら腐らせてしまえばその価値は無くなってしまいます。しかし、貨幣は腐食しないものを使用し、「価値の保存」が保たれます。

この「価値の尺度」、「交換・決済手段」、「価値の保存」が貨幣の大原則です。一般的にこれを一定の制度下(国内が主)で広げたものを「通貨」と呼びます。

実は国際貿易においては本物の「金(Gold)」が通貨として利用されてきました。実際にgoldは貨幣の役割を果たしていたのですが、goldには問題がありました。それは非常に重く、持ち運びに不便、さらにgoldが希少すぎたために地金が不足してしまったということです。そこで、イギリスは1844年に中央銀行であるイングランド銀行の保有するgoldと等価交換が可能な兌換紙幣を発行し、流通させました。それには世界各国が追随し、19世紀中には「国際金本位制」と呼ばれる体制がスタートします。

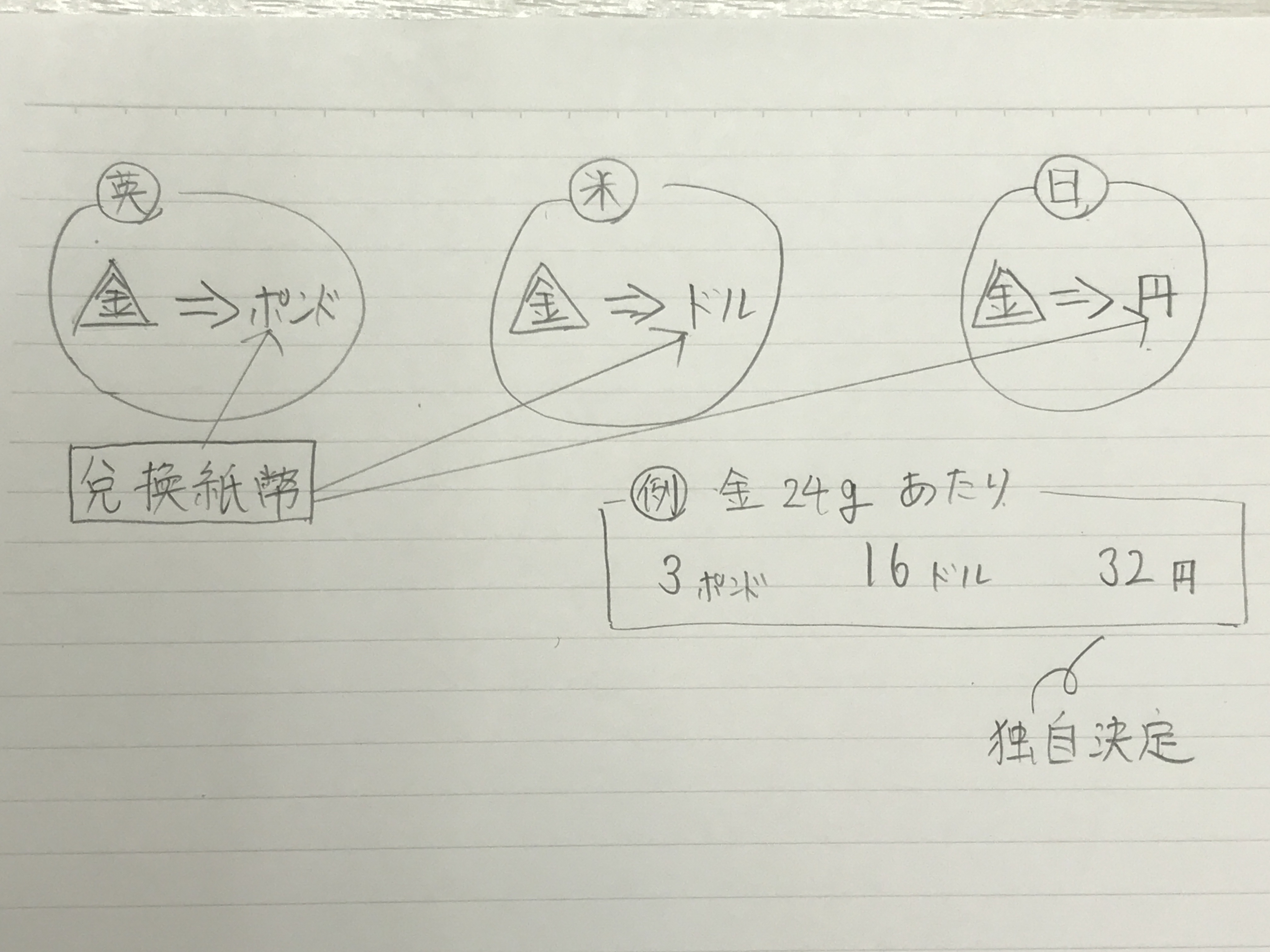

これは各国の中央銀行が「金準備」とされるgoldを保有し、その保有量に基づいてイギリスならポンドを、アメリカならドルを発行します。このときに兌換紙幣ですから各国は「うちの国は金◯gと〇〇ドル(アメリカの場合)を交換します!」と言い、それを固定相場とします。

すると必然的に各国の通貨同士を交換する際の「為替レート」は固定されます。例えば、金24gあたり、イギリスは3ポンド、アメリカは16ドル、日本は32円で交換できました。つまり、3ポンド、16ドル、32円の価値はイコールです。常に32円は3ポンド、16ドルと替えられるシステムです。そのため、「国際金本位制」は「固定為替相場制」の一つです。

しかし、このシステムには欠点がありました。

それは1929年の世界恐慌で露呈します。

1929年の世界恐慌で景気悪化が進んだ国が相次いで「平価切り下げ」を実施したのです。これは例えば、先ほどの例で3ポンド=16ドル=32円と固定されていたわけですが、アメリカがいきなり「16ドルで金24g」を「20ドルで金24g」と「自国通貨を価値をあえて下げる」=「平価切り下げ」を実施したとします。この場合、イギリスに対してはドル安ポンド高が発生することになります。(日本に対しても同じ)すると、円高、円安のときの扱いと同じですから、アメリカ→イギリス、日本に対して輸出した商品の価格が下落し、イギリス、日本におけるアメリカ製品の価格競争力が増します。また、イギリス、日本からの輸入品の価格が上昇することにより、国内品に需要が集まるため、平価切り下げを実施した国(今回はアメリカ)にとっては不況に対する有効な対応策となりました。逆にイギリスや日本ではポンド高、円高により輸出に不利な状態が続くため、国際金本位制からの各国の離脱を招き、国際金本位制による通貨体制は自然崩壊しました。

それに対してイギリスやフランスは不況からの脱出を目指し、「スターリング・ブロック」「フラン・ブロック」と呼ばれるブロック経済を構築します。これは貿易を自らの植民地とのみ行うことで輸入による海外への需要の漏れを防ぎ、効率的に国民所得を増やす方法です。しかし、これは植民地を持たない国、特に日本、ドイツとの貿易を縮小させるもので植民地拡大を促進する材料となり、第二次世界大戦につながります。

戦争も終わりに近づいた1944年。連合国は固定為替相場制による新たな通貨体制を整えます。それを「ブレトン・ウッズ体制」と呼びます。では、「国際金本位制」で失敗した固定為替相場制をなぜ、もう一度復活させたかったのか。

それは固定為替相場制、根にある金本位制が持つ利点の大きさにあります。金本位制では「gold」という価値の尺度がはっきりとしたものとの兌換を保証するため、貨幣価値が安定します。(金本位制の対義語となる管理通貨制度では貨幣価値の安定が現在においても難しい)これは「貿易安定化機能(仕組みを知りたい場合にはお問い合わせください)」による貿易振興にも強い役割を果たし、金本位制にしない手はないものだったのです。

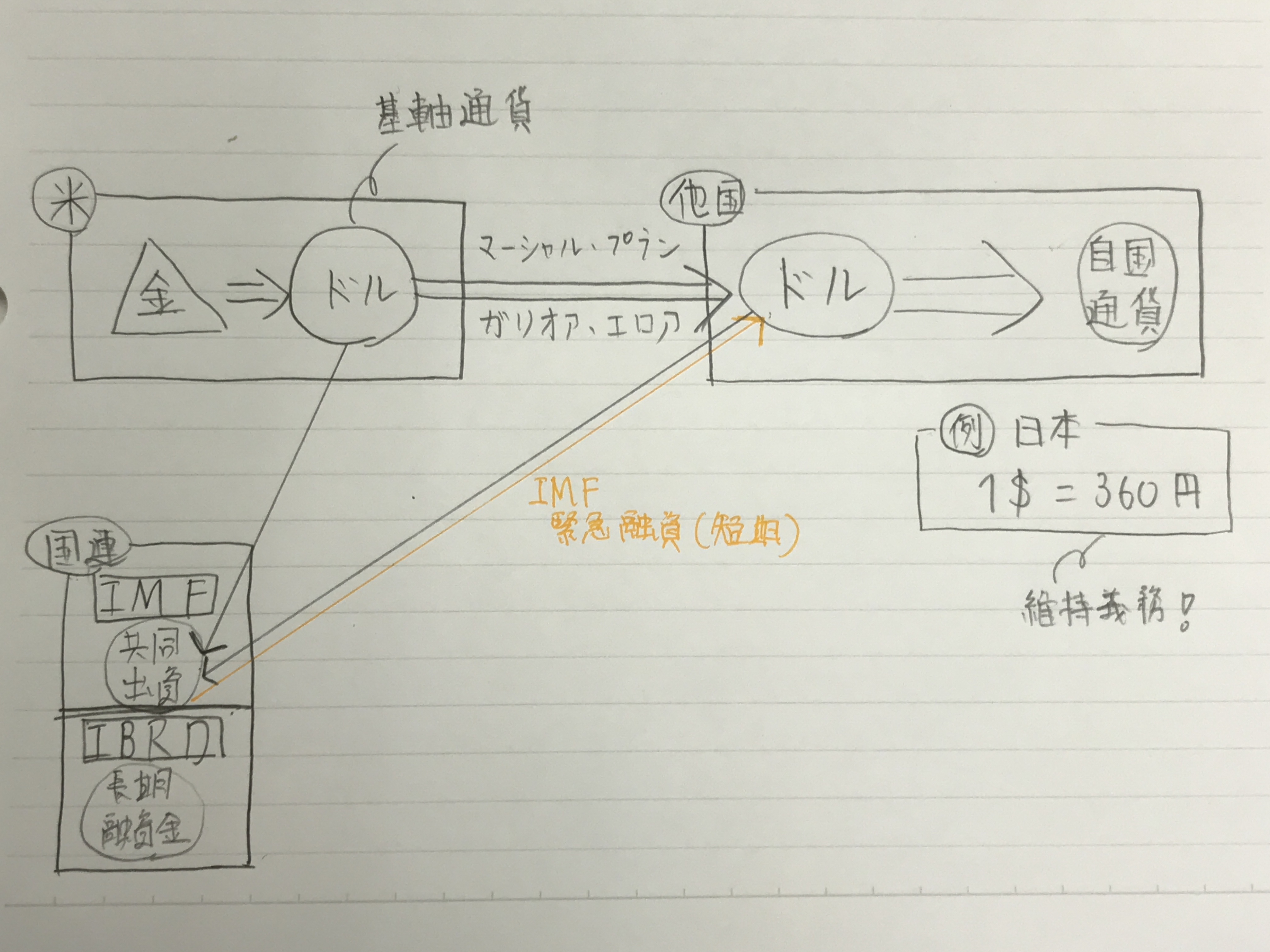

ただ、第二次世界大戦でボロボロになった世界(特に欧州)には「国際金本位制」で行われたような純粋な金本位制を維持することは到底不可能でした。(金が流出していた)それとは逆にアメリカでは自国が戦場とならなかった上、欧州からの戦争特需により、世界のほとんどのgoldがアメリカに集中する結果を生みました。アメリカは世界一の経済大国の地位を確固たるものにします。そのため、アメリカのドルは絶対価値安定の通貨とされました。ブレトン・ウッズ体制では世界の通貨でドルを唯一、goldとの兌換が可能な通貨と位置づけ、他国はドルをgoldの代わりとして使うこととしました。ドルは基軸通貨と呼ばれ、ブレトン・ウッズ体制は「金・ドル本位制」を採用しました。また、ドルをgoldの代わりとする各国には「固定為替相場制の維持義務」が設けられ、平価切り下げのような事態を防ぐシステムが作られたのです。(日本は1ドル=360円(±1%))

アメリカはブレトン・ウッズ体制の安定を図るため、欧州に対しては「マーシャル・プラン」として援助を行い、日本に対しても「ガリオア」「エロア」として援助をし、各国中央銀行に「ドル準備」をさせ、各国通貨とドルの交換に対応させました。

さらにブレトン・ウッズ体制ではドル準備がなくなり、貿易が縮小する国が出ることを防ぐため、国連にIMF=国際通貨基金を設立し、各国からのドルの共同出資金を元にドル準備のなくなった国に対して短期の「IMF緊急融資」を行い、コンディショナリティ(IMFからの経済改善条件)を付けました。このことからブレトン・ウッズ体制を別名「IMF体制」呼ぶことがあります。

IMFとともにIBRD=国際復興開発銀行を設立し、復興や開発に向けた長期融資(日本の例なら東海道新幹線)を行うことになっています。

ブレトン・ウッズ体制も1960年代になるとヴェトナム戦争などにより、アメリカのドルが欧州に大量に流出していくことで危機を迎えます。

各国中央銀行のドル準備が増えすぎるとドル自体に対する信用が低下し、各国はgoldへの換金をアメリカに求めはじめます。これにより、アメリカのgoldは大量に流出。ブレトン・ウッズ体制の崩壊を恐れたIMFはSDR=特別引出権の創設により、ドルの信用回復を試みますが、うまくいきませんでした。

ついに1971年8月、アメリカのニクソン大統領は「金・ドル交換停止」を発表。これにより、世界最後の金本位制国家が終了し、同時にブレトン・ウッズ体制が崩壊しました。これはニクソン・ショックと呼ばれます。

大方の予想通り、世界経済の混乱は拡大し、1971年12月にブレトン・ウッズ体制を修正したスミソニアン体制に移行し、金・ドル本位制を一時的に復活させる(日本 1ドル=308円(±2.25%))ものの1973年には崩壊。1973年からは先進国で自動的に変動為替相場制に移行。1976年にはキングストン合意で移行を確認しました。(多くの発展途上国では自国通貨と比べ、ドルが圧倒的に安定した通貨であるため、1973年以降もドル本位制として継続)

この変動為替相場制により、現在まで続く「外国為替市場」が登場します。需要と供給の関係により、自動的に価格が決まる完全競争市場の一つとして知られます。

国際金本位制に至る貨幣の例示に関してはわかりやすくするための脚色が入っていますが、貨幣の仕組みはその通りです。

記事内に不明点や疑問点、間違いなどがありましたらコメント欄をはじめ、私までお伝えください。

政治経済のここがわからない!を募集しています。ぜひ、記事で取り上げて欲しい内容をお知らせください。

おすすめ記事

2022年2月3日

YouTubeに動画を公開! 今回は福岡市地下鉄空港線からJR筑肥線に入る快速列車をご紹介! 佐賀県の観光にも便利な絶景路線だった! ぜひ、ご覧ください&#…