2020年1月25日

バブル崩壊から「失われた20年」 つながりで捉える日本経済の苦しさ【やさしい政治経済講座】

前回、前々回の記事で日本の経済史はバブル崩壊までをお伝えしました。

今回はバブル崩壊から今に至るまでをお伝えします。

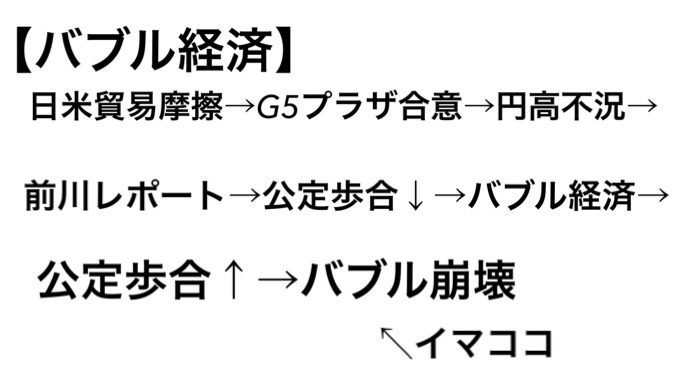

前々回の復習ですが、日本では日米貿易摩擦への対応としてのG5プラザ合意を受け入れた結果、円高が進行し、円高不況に陥りました。政府は前川レポートに基づいて「内需拡大方針」を打ち出し、公定歩合の引き下げを行いましたが、株価、地価がファンダメンタルズを乖離して値上がりし、バブル経済となりました。政府と日銀は公定歩合の引き上げなどのブレーキをかけた結果、バブルが崩壊したのです。

バブル崩壊により、日本経済はその反動とも言える効果で落ち込みます。

家計はバブル期の「資産効果」による消費に対して、「逆資産効果」で消費が極端に落ち込みます。

企業は不況により、「3つの過剰」と呼ばれる「雇用」「設備」「債務」に悩まされます。雇用では、まずは社内の人員削減を行うことになり、リストラクチャリング(事業再構築)という名の実質的解雇が行われ、もちろん新規採用は行われず、いわゆる「就職氷河期」となります。1993年から低迷を続けた有効求人倍率は1998年には0.48(1人当たり0.48社から求人が来る)まで落ち込みました。単純に新卒で就職先が見つからず、高学歴者ですら非正規雇用となったり、ニートになるケースが相次ぎました。運良く、正社員で採用されても、大学での専門知識は全く生かされなかったり、コスト削減の過度なリストラで社内で人手不足が発生しているなど、労働環境は悲惨なものなっていることすらあり、離職率も高くなりました。

設備では国がバブル期にリゾート法と言われるリゾート施設建設許可を積極的に行うという方針を示したため、リゾート開発が盛んに行われました。この政策により宮崎県ではシーガイア・リゾートが建設されましたが、第三セクターながらバブル崩壊後に倒産。さらにバブル期には「新幹線通勤」が流行し、地価のバブルによる値上がりも相まって、リゾートマンションが各地に建てられました。しかし、バブル崩壊後に多くは事後処理に苦慮しています。

これらのようにバブル期の設備投資が経営を圧迫したため、企業は新規の設備投資を抑え、経営の安定を図りました。

債務ではバブル期の低い公定歩合の下、大量に融資を受けていた多くの企業は返済に苦慮し、倒産が相次ぎました。(特に中小企業)

バブル期に融資をしまくっていた市中銀行はというと、こちらも悲惨です。

まずは逆ザヤという損失です。

銀行は融資を行う際に返済不可となった時に備えて、「担保」というものを設定します。ある人が自己破産等により、返済不可となった場合、銀行は担保となっているもの(家など)を没収し、売り払うことでマイナスを防ぎます。しかし、バブル期の融資では担保としていた不動産がバブル崩壊により、値が暴落していますし、さらにひどい場合、リゾート開発のビルなどを担保としていると、買い手がつかない上、建物を取り壊そうにもそれの方が土地よりも高いということが発生したのです。市中銀行はそんな「不良債権」を大量に抱えることになります。

追い討ちをかけたのは国際的な銀行の認定基準である「BIS規制(バーゼル規制)」です。これはスイスのNGO=非政府組織、国際決済銀行が行うものですが、国際認定には資本金に占める自己資本の割合、「自己資本比率」を8パーセント以上にしなければなりませんでした。バブル崩壊後には多くの銀行がギリギリまで追い込まれていたのです。

銀行は自己資本比率をあげ、不良債権を減らすべく、「貸し渋り」を行い、今度は極度に融資をためらったのです。これは企業の設備投資が減る要因となりました。また、特に中小企業に対して返済を滞ったことがないのに融資を止めたり、期限よりも前に返済を迫り、強引に資金を回収する「貸し剝がし」というやってはならないような手までが横行しました。これは企業の倒産増加の要因となりました。

1997年ごろには貸し渋りで政府の意図なく、極端に通貨流通量が減り、景気減速を促す「クレジット・クランチ」も発生しました。

政府は市中銀行を救済し、景気を復活させるため、1996年から公的資金を投入し、「日本長期信用銀行(現:新生銀行)」と「日本債券信用銀行(現:あおぞら銀行)」を国有化し、経営立て直しを図りました。

銀行の経営が厳しくなると、危機感を持った1000万円を超える預金者が銀行に殺到し、引き出しを迫るという事態が発生しました。

これはペイオフ制度という、1000万円と利息までは銀行倒産時に預金を保護するという仕組みを越えるためですが、日本には突然の預金引き出しに対応できるだけの現金通貨は存在しない上、銀行の経営を一層厳しくし、経済の混乱を招くため、1996年にペイオフを凍結し、「全額保護」の方針を打ち出しました。

バブルの原因として銀行を監督する立場にある大蔵省が銀行と癒着し、銀行を暴走させたという「大蔵省責任論」により、大蔵省から金融監督部門が分離され、1998年に内閣府直轄の金融監督庁(現:金融庁)が発足しました。

さらに金融政策を決める日銀政策委員会への大蔵省の関与をなくし、独立性を強化する日銀法の改正が1998年に行われました。

ただ、バブル崩壊でも日本の大手企業の損害は致命的なものではありませんでした。これはG5プラザ合意で円高が進み、輸出に不利になったため、輸出産業は発想の転換で、生産拠点を海外に移し、海外向けは現地調達、現地生産で、日本向けは円高時に有利になる逆輸入を行なったためです。これは人件費削減による企業の生産効率向上をもたらしましたが、G5プラザ合意後も日米貿易摩擦が解消しない原因となり、日本では「産業空洞化」をもたらしました。しかし、日本企業の高い対応力を示すものにもなりました。

1992年から2002年まではこのような低調な景気が続き「失われた10年」となりました。

日銀は2001年から「ゼロ金利政策(金融機関同士の短期融資市場であるコール市場の無担保コールレート翌日物金利=オーバーナイト・レートを0に誘導し、資金融通を活発化する。この政策では公定歩合を0.1%まで下げ、公定歩合よりも低い値を示す無担保コールレート翌日物金利を0に誘導した。)」と「量的緩和政策(市中銀行が日銀にもつ預金口座、日銀当座預金の預金残高を増加させ、市場への資金供給を促すもので公開市場操作の買いオペレーションにより行われることが多い)」という世界でも例を見ない政策を行います。

その結果、2002年から2008年まで好景気となり、その期間がいざなぎ景気を超えたと言われます。しかし、この好景気は外資系企業の設備投資の増加によるもので賃金はほぼ変化せず、実質成長率よりも名目成長率が低いという家計への実感は求人を除いてほぼ全くないものでした。また、実質経済成長率もいざなぎ景気の時は年平均10パーセントでしたが、今回は年平均2パーセント。「実感なき好景気」と言われます。

実感なき好景気も終わりを迎えます。

2008年にアメリカを発端とし、サブプライム問題に起因するリーマンショックが発生し、ドルの価値が暴落します。さらに2010年にはギリシャで通貨危機が発生し、ユーロの価値も暴落。その結果、日本の円が安全な通貨として集中的な人気が集まりました。(日本はバブル崩壊の反動でサブプライムローンに手をつけられなかった)

その結果、2009年から極度の円高に見舞われ、一時は1ドル=76円という信じがたい数字を記録し、実感なき好景気で少ないながら支えていた輸出は完全にダウン。さらに2011年には東日本大震災が発生し、日本経済は一気に不況に追い込まれました。名目GDPは2011年の値が1991年とほぼ同じで20年かけても成長しない日本という意味から「失われた20年」とまで言われるようになりました。

ある意味で運も悪いと言える民主党政権が終わり、2012年に安倍政権が誕生すると2013年から「アベノミクス」という経済政策をスタートさせます。アベノミクスでは3本の矢を掲げ、新たな視点による持続的な経済成長を目指しています。

特に重視されたのは1つ目の「異次元の量的・質的金融緩和」です。これはそれまでの量的緩和の指標だった無担保コールレート翌日物金利を安倍政権ではマネタリーベースを指標とし、大規模な資金供給を行うというものです。これは未だかつて行われたことが無いようなものでしたが、各界からは理論的視点から評価する声が多く聞かれるものでした。ここでは2年をめどに物価上昇率2パーセントを目指すというインフレ・ターゲットを掲げましたが、これについては2019年にも達成されませんでした。

ここでは触れませんが、「成長戦略」では成果も多数あり、これについては「労働問題」や「農業問題」、「中小企業問題」で取り上げることになると思います。また、アベノミクスについてはまだ出て来る機会があります。

おすすめ記事

2020年10月2日

YouTubeに動画を公開! 今回は山陽新幹線で活躍する500系新幹線をご紹介! 元グリーン車の座席で快適な普通車! ぜひ、ご覧ください。 今回は「西日本1…

2020年5月12日

2019年2月23日